- Steuerwissen

Grundsteuerreform – Was bedeutet das für Eigentümer*innen?

Ab wann gilt diese Grundsteuerreform? Was ändert sich und was ist für dich zu tun? Antworten auf diese und viele weitere Fragen findest du in diesem Blogartikel.

Grundsteuer – was wird besteuert und wen betrifft sie?

Zunächst einmal einige allgemeine Informationen: Wer ist zur Zahlung von Grundsteuer verpflichtet?

Die Grundsteuer wird auf Grundstücke und Gebäude erhoben. Gezahlt wird sie von den Eigentümer*innen. Neben Wohngrundstücken unterliegen auch gewerblich genutzte Grundstücke und Flächen in der Land- und Forstwirtschaft der Grundsteuer.

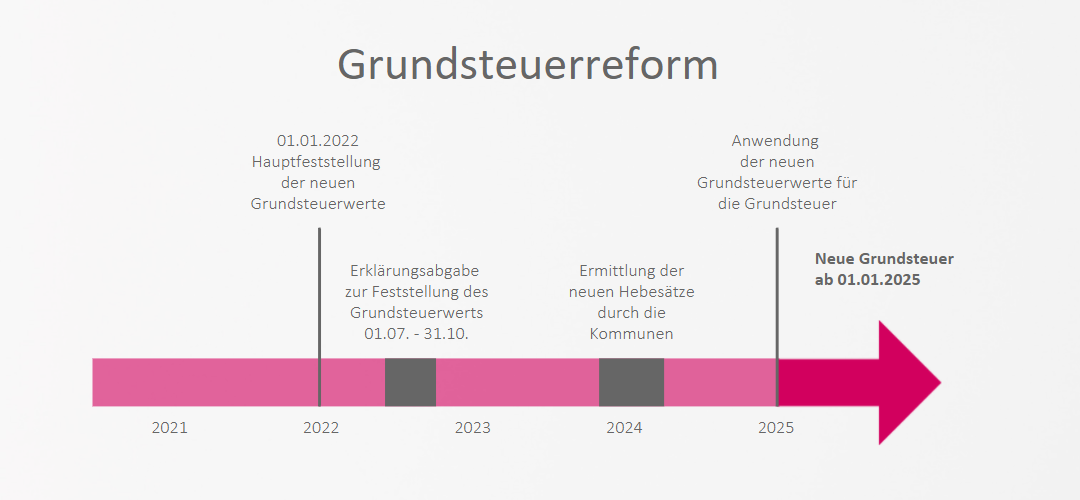

Wie wurde die Grundsteuer bisher berechnet?

Grundlage zur Berechnung stellte der sog. Einheitswert dar. Der Einheitswert wurde mit einer gesetzlich festgelegten Steuermesszahl multipliziert. Auf den so errechneten Steuermessbetrag wendete die Gemeinde, in deren Bereich das Grundstück lag, ihren Hebesatz an.

Das führte zu Wertverzerrungen, da etwaige Modernisierungen der Gebäude oder unterschiedliche Werteentwicklungen unberücksichtigt blieben. Beispielsweise weist das Ruhrgebiet nicht dieselbe Wertentwicklung auf wie Hamburg oder München.

Entscheidung des Bundesverfassungsgerichts 2018

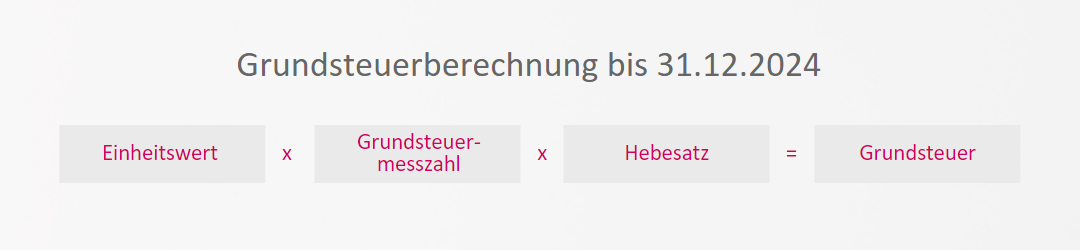

Grundsteuerreform – ab wann gilt sie?

Aber:

Bereits im Jahr 2022 werden in einem Hauptfeststellungsverfahren alle Grundstückwerte neu festgestellt. Stichtag für die Bewertung ist der 01.01.2022. Die Finanzämter ermitteln auf Grundlage der „Erklärung zur Feststellung des Grundsteuerwerts“ den Wert, den der Besitz zum 1.1.2022 hatte.

Alle 7 Jahre soll es eine neue Bewertung geben. Die alte Grundsteuerregelung darf ab dem 31.12.2024 nicht mehr angewendet werden. auszufüllen. Dies ist verpflichtend für den Start aller gewerblichen und freiberuflichen Tätigkeiten.

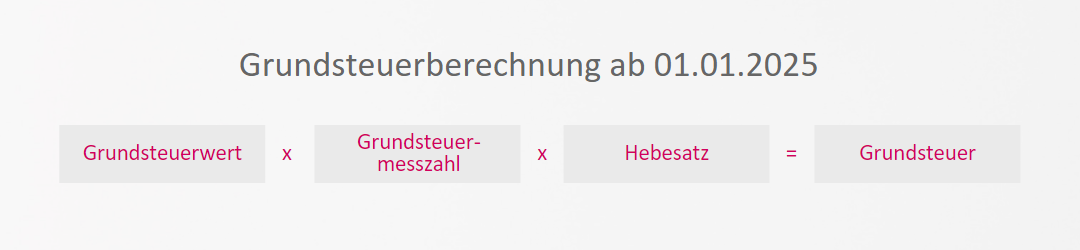

Grundsteuerreform – Was ändert sich?

Aber auch die neue Grundsteuer wird in drei Stufen berechnet.

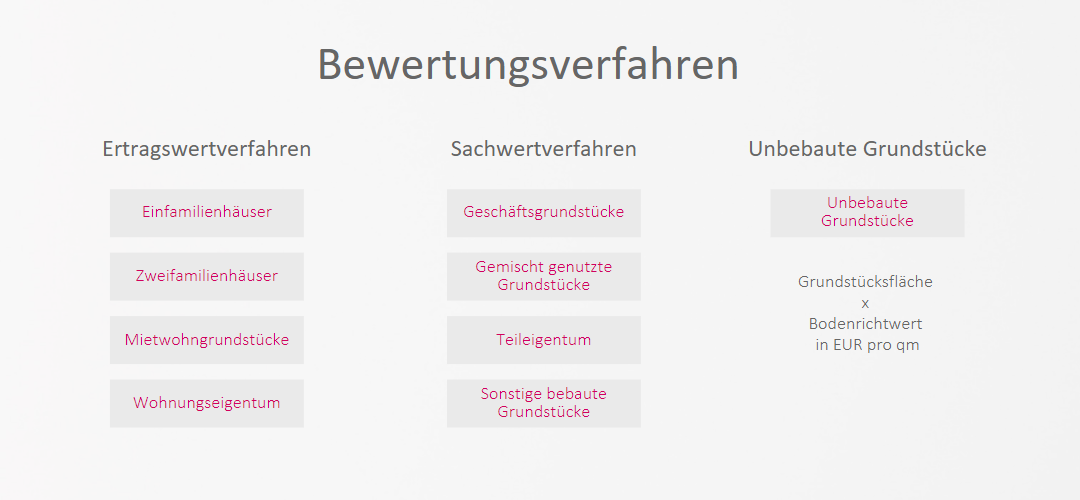

Berechnung des Grundsteuerwerts

- Unbebaute Grundstücke

- Bebaute Grundstücke

- Einfamilienhäuser

- Zweifamilienhäuser

- Mietwohngrundstücke

- Wohnungseigentum

- Teileigentum

- Geschäftsgrundstück

- gemischt genutzte Grundstücke und

- sonstige bebaute Grundstücke

Grundstücksfläche x Bodenrichtwert in EUR pro qm

Das Ertragswertverfahren zieht u. a. folgende Faktoren in die Berechnung ein:

- Grundstücksfläche

- Bodenrichtwert

- Wohnfläche

- Mietniveaustufe der jeweiligen Gemeinde

- Alter des Gebäudes

- monatliche Nettokaltmiete in Euro/qm Wohnfläche (Rohertrag

- Bewirtschaftungskosten

- Gebäudeart

- Herstellungskosten Gebäude

- Brutto-Grundfläche des Gebäudes

- Alter des Gebäudes

- Grundstücksfläche

- Bodenrichtwert

Steuermesszahl

- 0,31 ‰ für Ein- und Zweifamilienhäuser, Wohnungen und Mehrfamilienhäuser

- 0,34 ‰ für unbebaute und Nichtwohngrundstücke

- 0,55 ‰ für Land- und Forstwirtschaft

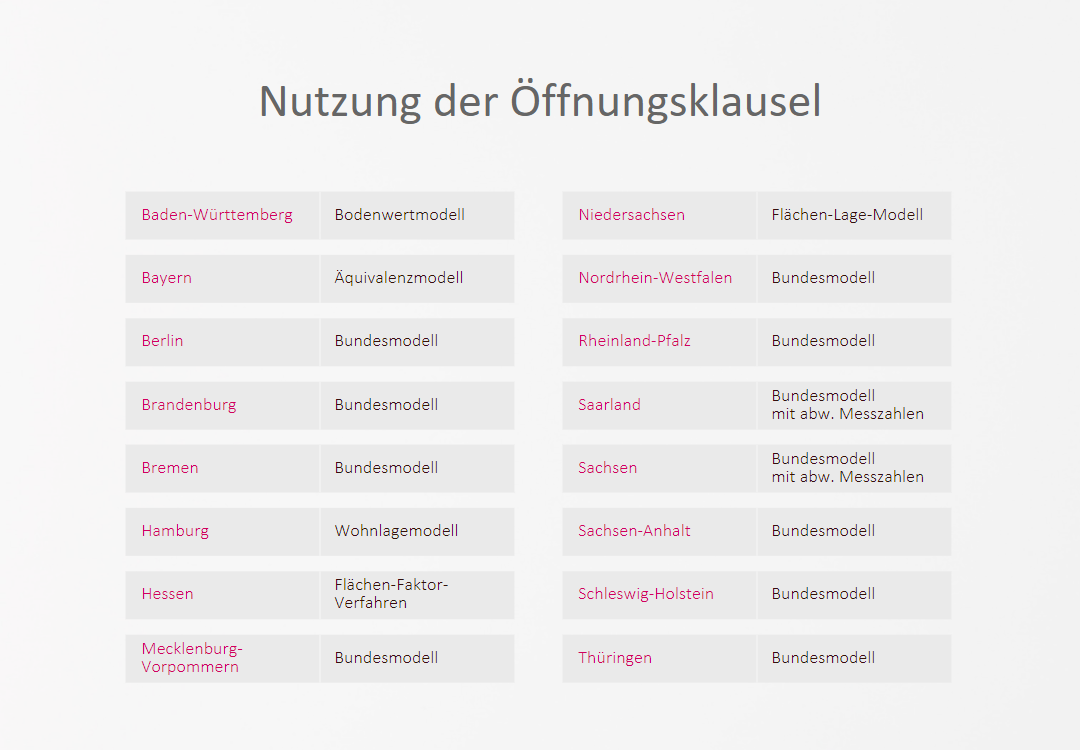

Gilt die Regelung für alle Bundesländer einheitlich? - Öffnungsklausel

- Baden-Württemberg, Bayern, Hamburg, Hessen und Niedersachsen wenden eigene Modelle zur Bewertung an

- Saarland und Sachsen wenden grundsätzlich das Bundesmodell an, haben aber hinsichtlich der Steuermesszahl modifiziert

Welches Finanzamt ist zuständig für die Grundsteuer?

Was muss ich als Eigentümer*in jetzt tun?

Diese muss zwischen dem 1.7.2022 und dem 31.10.2022 elektronisch per ELSTER eingereicht werden.

Achtung:

Die Aufforderung zur Abgabe der Erklärung erfolgt in der Regel per öffentlicher Bekanntmachung. Dementsprechend erhältst du eventuell kein Schreiben vom Finanzamt per Post!

Einige Finanzverwaltungen versenden jedoch Informationsschreiben. So auch die Finanzverwaltung Nordrhein-Westfalen. Diese versendet ab Mai 2022 individuelle Informationsschreiben mit Daten, die der Finanzverwaltung vorliegen und die für die Erstellung der Feststellungserklärung benötigt werden.

Ebenso bieten einige Finanzverwaltungen eine Hotline diesbezüglich an, um offene Fragen zu beantworten. Selbstverständlich können Steuerberater*innen ebenfalls unterstützen. Diese benötigen dann rechtzeitig alle Unterlagen, was uns zum nächsten Punkt bringt.

Diese Angaben müssen Eigentümer*innen machen

- Aktenzeichen (zu finden entweder auf den bisherigen Einheitswertbescheiden oder den Abgabenbescheiden bzw. Grundsteuerbescheiden der Kommunen)

- zuständiges Finanzamt

- Lage des Grundstücks

- Angaben aus dem Grundbuchauszug: Gemarkung, Flur und Flurstück, Fläche des Grundstücks, Grundbuchblattnummer und ggf. Mieteigentumsanteil mit Zähler und Nenner

- Grundstücksart: unbebaut, Einfamilienhaus etc.

Ertragswertverfahren:

- Gebäudeart (Anlage 38 zum BewG)

- Baujahr

- Wohnfläche, ggf. sonstige Flächen (soweit nicht Wohnflächen)

- evtl. Abbruchverpflichtung

Sachwertverfahren:

- Gebäudeart (Anlage 42 zum BewG)

- Baujahr

- Brutto-Grundfläche:

- evtl. Abbruchverpflichtung

Hinweis zur Brutto-Grundfläche:

Diese ist die Summe der bezogen auf die jeweilige Gebäudeart marktüblich nutzbaren Grundflächen aller Grundrissebenen eines Bauwerks, in Anlehnung an die DIN 277‐1:2005‐02.

Es geht um folgende Bereiche:

- überdeckt und allseitig in voller Höhe umschlossen

- überdeckt, jedoch nicht allseitig in voller Höhe umschlossen

- nicht überdeckt.

All diese Angaben sind zu finden in:

- Kaufvertrag

- Flurkarte

- Grundbuchblatt

- Einheitswertbescheid

- Grundsteuerbescheid oder in der Teilungserklärung

Wo kann ich mich informieren?

Welche Folgen hat die Grundsteuerreform für Mieter?

Das bedeutet:

Eigentümer*innen dürfen die Grundsteuer über die Nebenkosten in Rechnung stellen. Dies wirkt sich allerdings erst auf die Nebenkostenabrechnung 2025 aus.

Gibt es Vordrucke für die Feststellungserklärung?

Was kann ich jetzt bereits tun?

- Prüfe, welche Unterlagen du benötigst und ob dir alle Informationen vorliegen

- Registriere dich bei ELSTER, falls du noch keinen Zugang hast.

- Informiere dich regelmäßig auf Grundsteuerreform über den aktuellen Stand

- Falls du steuerliche Beratung wünschst: Frage deine Steuerkanzlei, bis wann deine Unterlagen vorliegen müssen, um die Erklärung zu erstellen. Viele Steuerkanzleien informieren ihre Mandanten auch proaktiv zur Feststellungserklärung.

Hey - ich bin Barbara,

Steuerberaterin und Gründerin der TaxLounge. Mein Lebensmittelpunkt und Sitz der TaxLounge ist Düsseldorf und – für viele schlecht nachvollziehbar ;-) – ich liebe die Buchhaltung.

Mit einer Ausbildung zur Steuerfachangestellten hat mein beruflicher Weg zur Steuerberaterin vor 25 Jahren begonnen und seitdem ist Buchhaltung ein großer Teil meines Lebens.

Ich weiß, dass Steuern und Buchhaltung für Selbstständige extrem undurchsichtig sein können aufgrund der vielen Vorgaben. In diesem Blog findest du daher wichtige Tipps, die dir als Selbstständige*r durch den Steuerdschungel helfen.

Buchhaltung und Businessplanung können wichtige Säulen für dein Unternehmenswachstum sein und ich finde, sie dürfen sich trotzdem leicht anfühlen und Spaß machen.

Neueste Blog-Artikel

Kategorien